Si estoy haciendo este artículo sobre análisis técnico de valores de bolsa, es únicamente porque algunos lectores me han pedido que hable de ello, pues personalmente soy de los que piensan que a largo plazo, todo análisis técnico es invalidado por completo por los fundamentales de las empresas y noticias macro-económicas.

No obstante, es bueno conocer la parte técnica, ya que aún no creyendo en el análisis técnico, cada vez es más seguido por inversores y sobre todo por traders. Además, la mayoría de las plataformas de inversión ya cuentan con un radar de figuras técnicas que avisan al inversor cuando se está formando una figura. Vamos a explicar lo básico de estas figuras técnicas, no sin decir antes que únicamente son gráficos y hay que tener en cuenta muchas más cosas que se deben analizar, como el volumen de negociación, los niveles de acumulación, etc… ya que eso es lo que validaría la figura técnica en cuestión. Disculpadme por la sencillez de mis gráficos pero es que el dibujo digital no es mi fuerte. Comenzamos con la primera parte.

1. Hombro, Cabeza, Hombro.

Esta es una de las figuras más bajistas que existen. Como podemos observar en el gráfico, se produce un pequeño rebote (hombro) que pierde su fuerza llevando el valor a la baja. Posteriormente se produce un fortísimo rebote que provoca una «V» invertida volviendo a llevar el valor a la baja hasta la línea clavicular. Nuevamente se intenta volver al alza con una subida que carece de fuerza y vuelve a caer. Cuando se genera esta figura, el valor termina cayendo por debajo de esa línea clavicular avecinando una fuerte tendencia bajista.

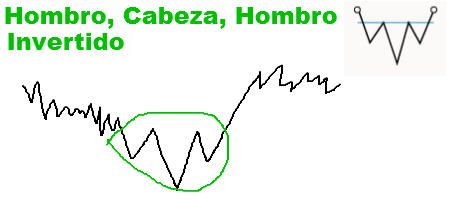

2. Hombro, Cabeza, Hombro Invertido.

Exactamente idéntica figura que la anterior, pero a la inversa, y por tanto, avecinando una tendencia alcista tras 3 intentos de caída.

3. Doble techo y triple techo.

Un valor comienza a subir y en cierta zona se detiene comenzando a caer. Con el tiempo, el valor vuelve a rebotar. Donde se detuvo la última vez puede ser considerada la primera zona de resistencia a batir. Si el valor nuevamente se detiene ahí y no es capaz de superar ese nivel, se confirma como resistencia importante al haber aparecido la figura técnica de doble techo. Si lo intenta una tercera vez y nuevamente no lo consigue, eso sería un triple techo, o lo que podríamos denominar también como una putada 🙂 Decir que para hablar de un doble o triple techo, es necesario un intervalo de tiempo. Pongamos un mínimo de 3 semanas para confirmar la dificultad. En este gráfico mostramos un doble techo en Banco Santander, donde estuvo a punto de formarse un triple techo, que como podemos ver, finalmente no se produjo y acabó superando esa zona con fuerte volumen, por lo que dejó de tener validez esa figura.

4. Doble suelo o triple suelo.

Igual que el doble y triple techo pero a la inversa. Cuando tenemos un doble suelo, esa zona se convierte en un fuerte soporte. Esa fue la figura que supuestamente lanzó al IBEX al alza en verano (el doble suelo en la zona de los 6.000-5.900 puntos). Esta figura funcionó con los valores que recomendamos hace unos meses. Si un valor marca un triple suelo, es una señal de que podemos invertir en esa zona con algo más de tranquilidad, ya que la consistencia del soporte sería muy fuerte. Es de las figuras más claras y que más tranquilidad generan a un inversor a la hora de entrar en un valor.

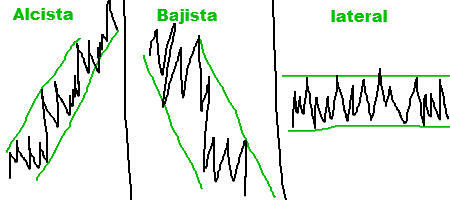

5. Canal alcista, bajista y lateral.

Un canal es la figura más fácil de ver. Para hacernos una idea, Inditex está dentro de un canal alcista, Bankia en un canal bajista y Telefónica ha estado durante algún tiempo en un canal lateral hasta que finalmente parece ser que está intentando romper al alza. Para hacer más efectiva nuestra inversión, en un valor alcista (dentro de un canal alcista), si queremos entrar en el valor, lo haríamos cuando el precio esté muy cerca de la parte inferior del canal. Es decir, cerca de la segunda línea verde más baja.

El canal lateral puede ser roto tanto al alza como a la baja, y por eso también intentaremos entrar cerca de la parte inferior del canal. Esto nos da la oportunidad de colocar un Stop de pérdidas muy ceñido por si finalmente rompiera a la baja. En el canal bajista, sencillamente no entraríamos a no ser que lo hagamos en corto (posición bajista) o una vez rompa el canal al alza como está intentando hacer Banco Popular en estos momentos.

Hasta aquí las figuras técnicas más sencillas. ¿Queréis una segunda parte con el resto de figuras, o por el contrario os aburre la parte técnica? Ya está la segunda parte. Podéis verla en el siguiente enlace: Figuras técnicas 2.

1 comentario