Aunque muchos piensen que la bolsa o el mercado de valores es algo relativamente reciente, lo cierto es que ya tiene más de 400 años de existencia, y en estos cuatro siglos, el juego sigue siendo exactamente el mismo.

Hoy vamos a ver 12 datos bastante curiosos sobre el mercado de valores, algunos de ellos, pueden servir de recordatorio a los inversores, mientras que otros, son meros hechos curiosos.

12 curiosidades sobre el mercado de valores.

1. La primera bolsa de valores se creó en 1602.

La idea de mercado de valores se inició en los Países Bajos en 1602 con la compañía Dutch East India Co. (Compañía Holandesa de las Indias Orientales), emitiendo las primeras acciones en papel. Los accionistas podían comprarlas y venderlas, dando lugar a la bolsa de valores más antigua del mundo. La Bolsa de Valores de Ámsterdam, la cual se conoce hoy día como la bolsa de valores de Euronext.

Así que podríamos decir que esta fue la primera empresa cotizada de la historia, donde los accionistas de la compañía no tenían ningún peso, pues la empresa era controlada por los directores en su totalidad. También fue la primera empresa en pagar dividendos a sus accionistas, unos dividendos bastante generosos. Los dividendos de esta compañía durante la primera mitad del siglo XVII fueron ni más ni menos que de un 16% en promedio. Ni que decir tiene que con esa rentabilidad por dividendo, la inversión en bolsa era realmente atractiva.

2. La primera burbuja bursátil de la historia data de 1720.

Las burbujas financieras tampoco son un invento reciente. Antes de la burbuja de las puntocom y antes del crac del 29, existió la burbuja financiera de los Mares del Sur, registrada en 1720. La empresa South Sea Company, con sede en Reino Unido, llegó a tener bastante éxito durante la década de 1710. Los inversores estaban viendo cómo su dinero de multiplicaba con esta compañía, por lo que la gente no quiso perderse esas ganancias.

En 1719, una acción de la empresa costaba 100 libras esterlinas. El FOMO (miedo a quedarte fuera) hizo que para para agosto de 1720 (sólo un año después), las acciones superaran las 1000 libras esterlinas por acción. Los inversores de la época, ante tal subida, siguieron comprando acciones por encima de las 1000 libras, momento en que muchos de los inversores antiguos, decidieron comenzar a recoger ganancias, dando lugar al estallido de la burbuja. Para finales de 1720, las acciones de la compañía cayeron nuevamente a las 100 libras, dejando todo un reguero de quiebras a su paso. Muchísimos inversores británicos perdieron todo su dinero en esta burbuja.

Y sé lo que estaréis pensando. Antes de la burbuja de los Mares del Sur, estuvo la burbuja de los tulipanes (Tilipomanía). Y es cierto,la Tulipomanía data de 1637, pero no podemos incluirlo dentro de una burbuja bursátil porque los tulipanes no cotizaban. La burbuja de los tulipanes sí que podemos ponerla como ejemplo de primera burbuja especulativa de la historia, donde se llegó a pagar por algunos tulipanes hasta 10 veces el salario anual de un trabajador cualificado holandés.

3. El primer libro sobre inversión en Bolsa.

Aunque parezca sorprendente, muchos de los consejos de inversión que se dan hoy día por los mejores inversores, ya se explicaban en un libro que data de 1688: Confusion of Confusions.

Confusión de Confusiones, fue escrito por el español Josseph De La Vega, un escritor y economista que hablaba sobre la inversión y especulación.

Si bien el libro es un castañazo de leer hoy día, durante mucho tiempo, fue una obra maestra. En este libro podemos encontrar consejos del tipo, «Si quieres hacerte rico, debes tener dinero y paciencia» ó «nunca escuches consejos para la selección de acciones», o «si especulas debes estar preparado para perder dinero».

Y tú dirás, qué consejos más obvios. Pues no son tan obvios, ya que después de 400 años, hay personas que todavía no han aprendido eso tan básico.

4. El mercado de valores más rentable.

Desde el año 1900 hasta el año 2010, el mercado de valores con mejor rendimiento no ha sido el de Estados Unidos o Londres. El mercado de valores con mejor desempeño durante los últimos 110 años, ha sido Australia, con un rendimiento anual del 7,5% anual después de inflación, en comparación con el 6,2% de rentabilidad anual de las acciones de Estados Unidos.

5. En Somalia, los piratas cotizan en bolsa.

Tras el éxito de estos piratas con el pago del rescate del Alakrana, decidieron crear una especie de bolsa de valores, donde los inversores pueden invertir en estos grupos que funcionan como compañías marítimas cuya actividad principal es la captura de barcos extranjeros.

Ya existen más de 70 compañías que puedes financiar, aunque sólo aceptan dinero en metálico. Si tras el secuestro de un barco reciben el pago del rescate, los accionistas reciben beneficios en base a su parte proporcional de inversión. Si, por el contrario, la fragata es hundida por un barco extranjero, los inversores pierden todo su dinero. Por desgracia, muchos inversores somalíes están ganando bastante dinero.

Que luego digan que el capitalismo no es creativo.

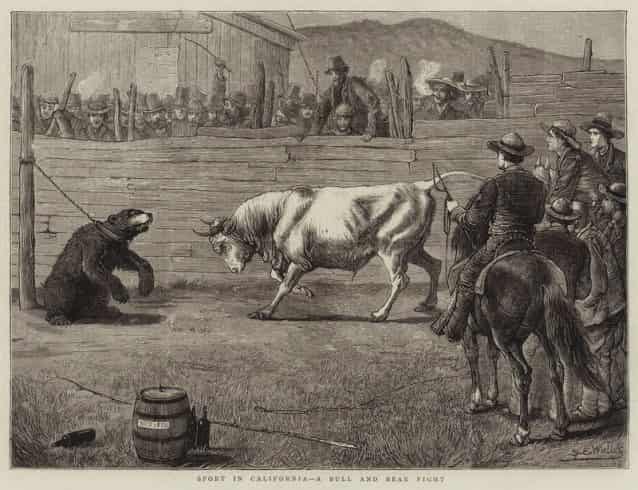

6. La analogía del mercado de valores con los animales.

Wall Street hace uso del toro y del oso para referirse a un mercado o inversor alcista y un mercado o inversor bajista. Todo indica que el símbolo del oso y el toro viene de los caballeros españoles de California, los cuales pusieron osos y toros a pelear.

El toro, embiste de abajo hacia arriba con su cornamenta, mientras que el oso ataca de arriba hacia abajo con sus zarpas, dando lugar a la analogía de que, cuando un mercado tira con fuerza hacia arriba (alcista) lo hace como un toro, mientras que cuando tiene presión hacia abajo (bajista) lo hace como un oso.

Pero estas no son las únicas referencias a los animales, pues también existen los lobos, haciendo referencia a la agresividad y falta de ética y legalidad de estos individuos. El lobo más famoso es Jordan Belfort, apodado como el Lobo de Wall Street por sus prácticas de manipulación de mercado.

Tendríamos también el gato, concretamente el rebote de gato muerto, un término usado para explicar esos movimientos alcistas puntuales dentro de mercados bajistas. Y es que si coges el cuerpo de un gato sin vida y lo lanzas contra una pared, el gato rebota, pero eso no cambia la realidad: el gato está muerto.

Estos rebotes de gato muerto, a menudo se dan porque los inversores que estaban apostando en contra del mercado, están recogiendo ganancias. Recordemos que una venta en corto consiste en vender unas acciones que tienes para luego comprarlas a un precio más bajo y así embolsarte la diferencia. Es decir, para recoger tu beneficio, debes comprar la acción en la parte baja de la cotización, y esto da lugar en muchos casos al hecho de que no es que el mercado esté subiendo porque los inversores tengan sentimiento alcista, sino porque los bajistas están recogiendo sus ganancias.

Luego tendríamos también a las ovejas, que son esos inversores que siguen al rebaño o las instrucciones de un pastor, es decir, invierten donde ven que otros invierten, y por lo tanto, los inversores que actúan como ovejas que siguen al rebaño son más propensos a comprar en la parte alta de una cotización. Si no fuera porque en bolsa la mayoría de los inversores actúan como ovejas, los lobos se quedarían sin comida.

7. El tercer cofundador de Apple.

A modo de curiosidad, Ronald Wayne fue uno de los fundadores de Apple, junto con Steve Jobs y Steve Wozniak. Disponía de una participación de un 10% dentro de la compañía Apple. En 1976, Ronald decidió vender su participación del 10% por 800 dólares. Hoy, esa participación del 10% valdría más de 40.000 millones de dólares.

Y hablando de cagadas bursátiles….

8. Una equivocación bursátil muy cara.

En 2005, un trabajador de un banco japonés quiso vender 1 acción de la compañía J-Com por 640.000 yenes, pero accidentalmente, puso a la venta 640.000 acciones por 1 yen cada una. Aquello fue un error que provocó pérdidas de 27.000 millones de yenes (unos 225 millones de dólares).

La bolsa de Tokio suspendió la cotización de la compañía para tratar de paliar los daños económicos de este error, pero sin éxito. La confusión generada por este acontecimiento, provocó que la bolsa de Tokio tuviera una de sus peores caídas en el año.

Las últimas palabras de este operador bursátil fueron: «Jefe, de las vacaciones ni hablamos este año, ¿verdad?»

Y hablando de venta de acciones….

9. La venta masiva de acciones de Apple.

En 1997, durante el mandato de Gil Amelio como CEO de Apple, las acciones de Apple se desplomaron a su mínimo de 12 años. Este desplome bursátil fue causado, en parte, por la venta de 1,5 millones de acciones por parte de un accionista anónimo. Luego se confirmó que fue el propio Steve Jobs el que ejecutó esa venta de acciones.

Steve Jobs convenció a la junta directiva de expulsar a Amelio para convertirse así nuevamente en el CEO de Apple.

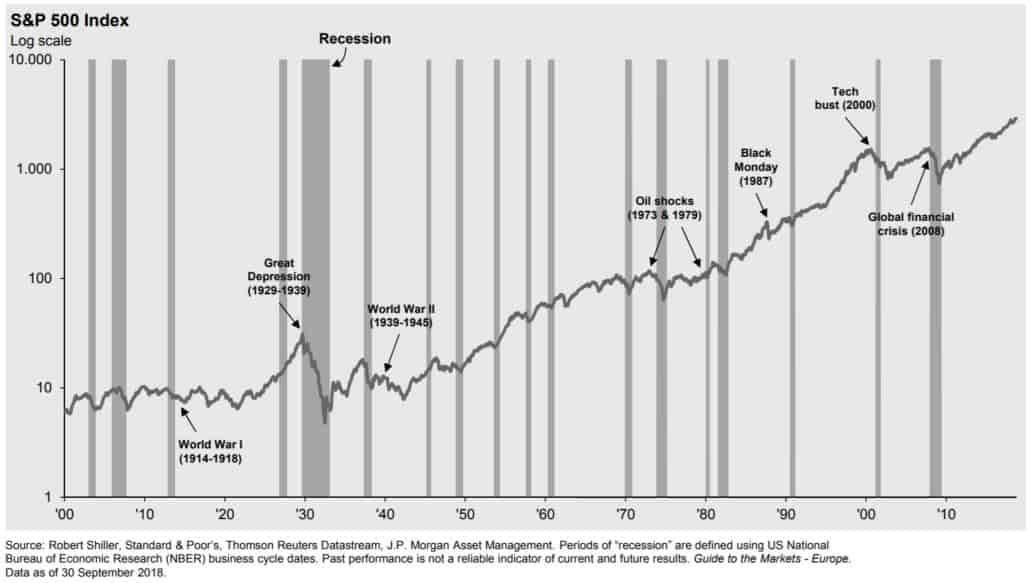

10. Al invertir en bolsa, tienes un 70% de probabilidad de ganar dinero cualquier año.

En un año determinado, es más probable que el mercado suba a que baje. Si cogemos el histórico de los últimos 100 años, el Dow Jones habría subido el 70% de los años, mientras que el SP500, en los últimos 40 años, habría subido el 77% de los años.

Es por este motivo, que una estrategia DCA sin variables, en teoría no suele ser una buena idea (entre comillas), pues por regla general no estás promediando a la baja, sino al alza. Por eso, en caso de ejecutar este tipo de estrategia, lo suyo es aumentar el dinero que invertimos durante los mercados bajistas. No obstante, por sí sola, la estrategia DCA ha demostrado su excelente rentabilidad a largo plazo incluso sin introducir variables. Esto ya lo explicamos en el vídeo «el secreto al invertir en bolsa«.

11. El peor mes para invertir en bolsa.

Durante mucho tiempo se ha pensado que Octubre es el peor mes para invertir en bolsa. Esto es debido al debido a que tanto el Crash del 29 como el Crash de 1987 tuvieron lugar en octubre. Pero lo cierto es que si tiramos de estadísticas, más mercados bursátiles bajistas han terminado en el mes de otubre que comenzando en octubre, por lo que a pesar del mito del «Octubre maldito», lo cierto es que este mes ha sido un buen mes para comenzar a invertir.

Eso sí, Octubre suele ser el mes con más volatilidad en bolsa. ¿Entonces cuál es el peor mes? Todo indica que de existir un mes malo en bolsa, ese es Septiembre. Desde 1950, el Dow Jones ha tenido una caída media del 0,8%, mientras que el SP500 ha tenido una caída del 0,5%.

Y nuevamente, nadie tiene ni idea de por qué sucede esto. Puede ser que muchos inversores, tras la vuelta de vacaciones de Agosto, deciden recoger sus ganancias en bolsa. Y también puede ser debido a que los propios inversores provocan la profecía autocumplida, y es que si Septiembre es un mes en el que suele haber caídas bursátiles, los inversores deciden vender para no comerse esa caída, provocando de esta forma la caída.

12. Un hombre logró averiguar el combustible secreto para la bomba de hidrógeno con solo mirar la bolsa de valores.

Las cotizaciones en bolsa nos pueden decir mucho más de lo que pensamos acerca de los comportamientos de las personas, pero también, podemos encontrar otro tipo de información.

Este fue el caso del profesor de economía Armen Alchian. En la década de 1950, se les prohibió a los científicos revelar qué elementos se usaron para crear la bomba termonuclear (Bomba de hidrógeno), pero este profesor observó un rendimiento del 460% en las acciones de Lithium Corp, por lo que no tardó en asociar aquella subida con el compuesto que estaban usando para la bomba de hidrógeno. Simplemente observando esa subida, descubrió que el compuesto era el Litio.