Hay ciertos motivos psicológicos por el que las personas inteligentes pueden llegar a tomar malas decisiones con respecto al dinero.

Todos en un momento dado hemos tomado una mala decisión con respecto a nuestro dinero, incluso personas que en sus vidas y carreras podríamos considerar como muy inteligentes. De hecho, hasta los inversores expertos, en un momento dado se olvidan de que la mente juega malas pasadas.

Todos tenemos debilidades y carencias, pero la buena noticia, es que una vez conocemos esas debilidades y tenemos muy en cuenta que podemos fallar aún considerándonos personas inteligentes, todo puede comenzar a mejorar con respecto al dinero.

Ver también estas trampas mentales y errores psicológicos que perjudican tus finanzas personales.

Evita estos errores psicológicos con tu dinero para mejorar tus finanzas personales.

1. El Anclaje.

Estamos anclados en creencias populares, donde hay que comprar un coche nuevo a plazos y meterse en tu propia vivienda cuanto antes, pues pagar alquiler es tirar el dinero. Esta crisis ya nos ha enseñado que la inversión en nuestra propia vivienda con hipoteca es una de las inversiones más arriesgadas, ya que conocemos nuestra situación económica hoy, pero no sabemos qué situación tendremos dentro de 20 años, por lo que si pagamos durante 15 años una vivienda y finalmente perdemos la casa, eso sí es tirar el dinero.

Aunque bajo el punto de vista financiero, ese asunto sería lo de menos, y es que como ya hemos dicho en otras ocasiones, lo último que debe hacer una persona joven de 20 a 25 años es hipotecarse, ya que está segando su capacidad de ahorro e inversión.

Excepción: En estos momentos, con las condiciones que ofrecen los bancos (en los pisos procedentes de los propios bancos) y con pisos incluso por 40.000 euros, quizás fuera buena idea tener tu propia vivienda. al igual que en las acciones, las casas hay que comprarlas en una crisis (cuando están baratas), no durante una burbuja inmobiliaria.

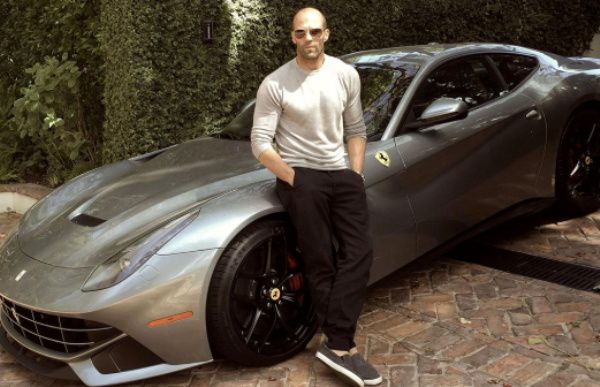

Ver: ¿Por qué tu coche de lujo no impresiona a las personas inteligentes?

2. Miopía financiera.

Tienes 27-30 años, una buena salud, un trabajo en el que ganas dinero y muchos amigos con los que sales, además de una novia con la que te gusta salir a cenar fuera 2 veces a la semana en tu coche recién comprado con el que presumes de «caballos».

En ese estado de bienestar que provoca la vitalidad de la juventud, poca gente se plantea ahorrar para cuando pierda su trabajo, se produzca una crisis, su salud empeore o causas varias. Nadie, absolutamente nadie tiene la necesidad de un plan financiero hasta que los problemas financieros se le estampan frente a sus narices. En ese momento todos dicen lo mismo: «Si hubiera sabido, si hubiera hecho, si hubiera ahorrado todo lo que gasté en… si no hubiera comprado X, etc…», pero mirar al pasado no soluciona nada, así que hoy puedes mirar al futuro y prevenir en el presente esa situación. Es de joven cuando tienes que ahorrar, antes de que te cargues de responsabilidades.

Ver: ¿Por qué no tienes dinero y éxito según Jordan Belfort?

3. La falacia de Gambler.

Este término lo usamos en las inversiones, y ocurre cuando los inversores se basan en hechos pasados para predecir el futuro. Cuando esto ocurre, el inversor se está disparando en un pie. Muchas personas que deciden invertir en bolsa aún sin ser entendidos en bolsa, en ocasiones reciben consejos de personas que dicen ser entendidos en bolsa y les recomiendan comprar acciones que han subido un 300% en el último año.

Uno de los principios de la bolsa es que «resultados pasados no predicen resultados futuros», por lo que es aconsejable que analices inteligentemente tu inversión antes de entrar en una acción por lo bien que lo ha hecho, ya que esa situación podría cambiar. La Falacia de Gambler fue lo que llevó a inversores particulares a comprar Telefónicas a 21€ y Accionas a 230€.

4. El sesgo de confirmación.

Tanto para lo positivo como para lo negativo, todos tenemos una opinión propia sobre dónde invertir nuestro dinero, mientras algunas personas tienen una opinión contraria a la nuestra, la cual pueden estar equivocados, pero también en lo cierto.

No solemos ser objetivos cuando ya tenemos una opinión propia, y eso hace que filtremos selectivamente cierta información, quedándonos únicamente con aquella que nos interesa. Ejemplo: En estos momentos, cuando yo hablo de la inversión en la inmobiliaria Quabit, a mí me causa respeto esa inversión por el alto riesgo, pero escucho a otras personas que me dicen que podría estar equivocado y perderme una gran inversión. Es entonces cuando vuelvo a partir de cero en la información y análisis. Del mismo modo, aquellos que dicen Quabit es una buena inversión, estoy seguro que tienen en cuenta el resto de opiniones de las personas que lanzan una alerta.

Es decir, debemos tener una opinión propia e incluso dejarnos llevar por nuestra intuición, pero siempre analizando toda la información (la positiva y la negativa), pues tendríamos también el sesgo de consejo selectivo.

Ejemplo: Algunas personas me preguntaron sobre las preferentes, donde el banco les había prometido algunas condiciones muy llamativas. Me pidieron consejo y les dije encarecidamente que ni se les ocurriera, ya que sólo un idiota compraría preferentes en aquel momento. Volvieron a sus respectivos bancos y el director les convenció de lo contrario, donde incluso algunos me llegaron a decir: «¿Es que vas a saber tú más que un director de banco?». Y eso sería el sesgo de consejo selectivo dentro del sesgo de confirmación, que tradicionalmente se conoce como una increíble y monstruosa metedura de pata.

5. Aversión al riesgo.

Quizás sea uno de los errores que más cometemos a lo largo de la vida en todos los aspectos, tanto a la hora de iniciar un negocio propio como a la hora de invertir. El verano pasado la bolsa española marcó unos niveles de lujo para comprar y yo mismo no armé mi cartera de inversión para largo plazo con el IBEX en los 6.000. Es decir, aún siendo una persona que no me suele asustar el tomar riesgos, en aquel momento cometí este error, pues a veces hay que olvidarse que la bolsa puede caer aún más, siempre y cuando los precios nos interesen.

Por momentos me pregunto si no me estará ocurriendo lo mismo ahora con el IBEX cerca de los 8.900 puntos.

No obstante, la aversión al riesgo es un error mucho más amplio, el cual incluso nos hace estancar nuestro dinero en depósitos al 2,75% a 12 ó 24 meses, en lugar de invertirlo en renta variable. «Para tener mayores rentabilidades, hay que asumir mayores riesgos», eso está claro.

Ver: 10 consejos de dinero de las personas más exitosas

6. El exceso de confianza en nuestras capacidades.

Poca gente conozco que se considere tonta, aunque curiosamente, cuando hablamos de invertir el dinero en renta variable, sí que hay muchas personas que no sienten vergüenza a la hora de reconocer que se sienten torpes. pues bien, esos torpes, irónicamente llegan a conseguir mejores rentabilidades que los inversores que se consideran demasiado inteligentes e imbatibles. Como decía Charlie Munger (mano derecha de Warren Buffett), «cuando el dinero tonto reconoce sus limitaciones, éste deja de ser tonto».

Algunas otras personas montan negocios que no entienden, pensando que lo harán mejor que sus preparados y profesionales competidores y otros pueden incluso llegar a pasar de peones a grandes constructores, incluso a inversores de bienes raíces sin haber leído ni un sólo libro de finanzas.

7. El mal entendimiento del dinero en general.

Supón que estás ahorrando y/o creando un fondo de emergencia. Entonces recibes 500 ó 1.000 euros extra de algo inesperado. En lugar de destinarlos íntegramente al fondo de emergencia, te das un capricho innecesario, pues no crees que estés incumpliendo tu plan financiero, ya que vas a depositar la misma cantidad de dinero en el fondo de emergencia. Sería decir: «No me he gastado 1.000€, pues esos 1.000€ son un regalo», cuando la verdad es que te has gastado 1.000€, que probablemente sean 800€ más de lo que podías gastarte según tu plan financiero.

Otro ejemplo: Hace algunos años un amigo que tiene un negocio de hostelería hizo una reforma en la parte de abajo. Le pregunté si no le pesaba gastarse el dinero en algo que podría haber esperado. Me dijo que la reforma le había salido gratis. Así que le pregunté: «¿Cómo que te ha salido gratis?»

El me dijo con toda la convicción del mundo: «Sí, porque los de la cerveza me dieron 6.000€ y es lo que me ha costado la reforma». Él está totalmente convencido de que la reforma no le ha costado dinero, cuando lo cierto es que se ha gastado 6.000€ que ahora podría tener ahorrado para las vacas flacas que le vendrán en Septiembre.

Y básicamente éstas serían las razones psicológicas por las que las personas solemos hacer el loco con el dinero, sin importar el nivel de inteligencia. Todos podríamos caer en alguno de estos errores.

La principal es el exceso de confanza