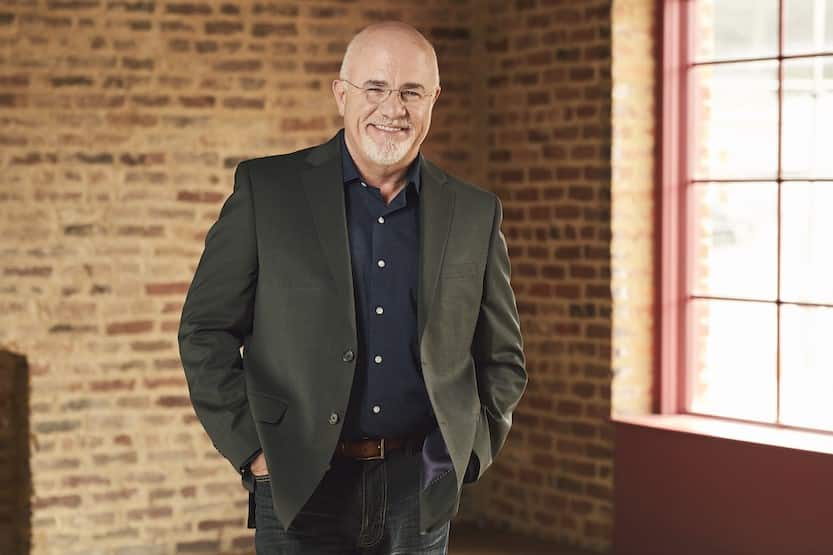

Toda mejora financiera debe comenzar con la eliminación de deudas. Dave Ramsey es el autor del libro La transformación total de su dinero, un libro que incluí dentro del top 10 de mejores libros de educación financiera.

Dave Ramsey tiene un método de 7 pasos para mejorar tus finanzas personales y salir de deudas. Y hay que decir que ese sencillo método de 7 pasos ha liberado a miles de personas en su camino de mejora financiera, pero vamos a analizar este método, primero para explicarlo, y segundo para meter en contexto algunos de estos pasos, pues en finanzas personales no siempre se puede generalizar, y debemos tener en cuenta también la situación individual de cada persona.

Los 7 pasos de Dave Ramsey para salir de deudas y mejorar tus finanzas personales.

Paso 1 para salir de deudas: Ahorra 1000 dólares o euros para crear un fondo de emergencia.

Aquí el razonamiento de Dave Ramsey es que si destinamos 1.000 dólares a un fondo de emergencia, esto nos protege a la hora de adquirir nuevas deudas ante circunstancias imprevistas mientras ejecutamos una estrategia de eliminación de deudas. Según su razonamiento, tendríamos esos 1000 dólares aparcados, y si mañana nuestro coche sufre alguna avería, tenemos esos 1000 dólares para hacerle frente.

Y esto tiene su lógica, pero quizás sea mejor idea hacerlo de distinta manera en caso de seguir teniendo crédito disponible para aprovechar. Es decir, destinamos esos 1000 dólares a deshacernos de la deuda de crédito, y mientras que el coche no se averíe, estamos pagando menos dinero de intereses al haber amortizado más capital de la deuda. Si tenemos la mala suerte de que surge esa emergencia, hacemos uso del crédito que tenemos disponible, y continuamos con la estrategia de eliminación de deuda.

La prioridad en caso de deudas de tarjetas de crédito siempre debe ser rebajar esa deuda de crédito.

Paso 2 para la eliminación de deudas: Usa la estrategia Snowball (bola de nieve) para pagar todas las deudas no hipotecarias.

La estrategia que aquí propone Dave Ramsey es quitar las deudas de menor importe, sin importar el tipo de interés, pues es cierto que varios estudios han demostrado que de esta manera la gente se motiva mucho más en su estrategia de eliminación de deudas al ver que está avanzando más rápido.

El problema con esta estrategia es que estamos aplicando dicha estrategia para contentar a nuestro cerebro y no a nuestras finanzas. Es decir, es una estrategia inteligente desde un punto de vista psicológico, pero muy poco inteligente desde un punto de vista financiero.

Incluso el propio Dave Ramsey reconoce que no es lo más inteligente desde un punto de vista de financiero, pero hay que tratar a las personas como niños pequeños cuando se trata de eliminar las deudas, pues sería una forma de recompensar sus esfuerzos aunque se ejecute una estrategia financieramente poco inteligente.

Mi consejo es que aplicas directamente la estrategia inteligente, y si quieres motivarte, cada vez que hagas un pago de eliminación de deuda, te compres una piruleta. La prioridad en el pago de deudas siempre debe ser dirigir la amortización a la deuda de mayor interés en tu contra. Es decir, si tienes un crédito del que te quedan por pagar 200€ por el que pagas un 5% de interés, y al mismo tiempo tienes una deuda de 5.000€ por el que pagas un 11% de interés, dirige todo el esfuerzo inicialmente a esa deuda de 5.000€. Eso es lo más inteligente. hacer lo contrario es únicamente usar un truco psicológico que va en contra de la inteligencia financiera.

Paso 3: Ahorra de tres a seis meses de gastos en una cuenta a modo de fondo de emergencia.

Una vez que hayas eliminado todas tus deudas no hipotecarias, ahora es cuando se Ramsey recomienda crear ese fondo de emergencia amplio para tener controlados todos los posibles imprevistos.

En este punto estoy completamente de acuerdo, pues un fondo de emergencia es necesario. Poco más que decir en este punto. Si tienes dudas, aquí expusimos todo lo que debes saber sobre un fondo de emergencia.

Hay gente que divide un fondo de emergencia en dos partes. La mitad en una cuenta y la otra mitad invertida en una cuenta de ahorro de alto rendimiento a 12 meses, de forma que ya está obteniendo algo de rendimiento por ese dinero.

Paso 4: Invierte el 15% de tus ingresos pensando en la jubilación.

En este sentido, Ramsey da algunos consejos enfocados al mercado estadounidense. Si lo trasladamos al mercado español, pensando en el largo plazo, sería destinar ese 15% a un plan de pensiones o bonos; inversiones en renta fija de bajo riesgo.

Y estoy de acuerdo en que hay que invertir pensando en el largo plazo. Y no tiene por qué ser un 15%. puede ser un 10% o un 40%, según tu capacidad de ahorro. Ahora bien, como ya sabéis, yo no soy partidario de los planes de pensiones(en ese vídeo expuse mis motivos). Preferiría invertir en Bonos e ir renovando la inversión haciendo uso del interés compuesto o comenzar una estrategia de inversión de largo plazo en el mercado de renta variable, usando fondos indexados o elección de acciones individuales que paguen dividendos.

Existen estrategias de inversión en bolsa que pueden darnos una excelente rentabilidad sin necesidad de asumir demasiados riesgos.

Ver: Dónde invertir tu dinero.

Paso 5: Ahorrar dinero para los fondos universitarios de nuestros hijos.

Aquí nuevamente nos encontramos con un consejo enfocado al mercado de Estados Unidos, donde la Universidad, en la mayoría de los casos es la primera deuda que adquieren los jóvenes.

Teniendo en cuenta que en España, por regla general la universidad no requiere de una gran inversión, bien puedes ahorrar parta ayudar a tus hijos en un futuro, o bien ahorrar más para invertirlo de cara a tu jubilación. Poco más que decir en este punto.

Paso 6: Paga completamente la hipoteca.

Una vez que ya hemos eliminado todas las deudas no hipotecarias, hemos creado un fondo de emergencia amplio, podemos destinar ese 15% de nuestros ingresos a la inversión de cara a nuestra jubilación, Ramsey recomienda quitarnos de encima la hipoteca.

Y con esto estoy de acuerdo, aunque con matices, pues dependería de analizar la situación individual de cada persona, pues quitarse la hipoteca, no siempre es la mejor opción por varios motivos.

Comprendo por qué se recomienda esto, y de hecho, cuando hablábamos sobre qué hacer si te recibes un premio gordo de lotería, mi recomendación era que pagaras inmediatamente la hipoteca, pues de esta manera, aunque se te fuera la cabeza con el dinero, al menos tenías pagada la vivienda. Y es que debemos saber que muchos de los premiados de la lotería, acaban perdiendo su casa.

Pero veámoslo ahora desde todos los ángulos. En primer lugar, pagar hipoteca, al menos en España, tiene ciertas ventajas fiscales en muchos casos. Y por otra parte, si tenemos en cuenta la pérdida de valor del dinero en el largo plazo, podría ser una razón de peso para no deshacernos de la hipoteca. Ver: Por qué es mejor contratar una hipoteca a 30 años aunque puedas pagarla en 15 años.

No obstante, y esto ya es un consejo meramente personal, si tienes la oportunidad de librarte de cualquier tipo de deuda, hazlo, pues ya tendrás una tranquilidad absoluta con respecto a tus finanzas. Y esa tranquilidad no tiene precio.

Paso 7: Generar riqueza y dar dinero a causas.

Está claro que este consejo es algo más emocional o espiritual. En este sentido, la mayoría de los millonarios piensan que donar parte de su dinero a causas caritativas es una forma de agradecer a la sociedad o a la vida lo que te ha proporcionado, y también una manera de contribuir con el mundo, una forma de sentirte bien contigo mismo.

Y está claro que este punto es ya algo personal. Hay quien piensa que es su dinero y que ya bastante contribuye con sus impuestos a las causas caritativas, pues las ayudas sociales salen de ahí, y hay quien piensa que los millonarios lo hacen como una forma de desgravarse dinero a través de donaciones. En cualquier caso, créeme que cuando un millonario dona dinero, tenía otras formas de desgravarse el dinero, así que se deben agradecer esas contribuciones.

Ni que decir tiene que una forma de eliminar aún más rápido las deudas es buscar formas de ganar dinero extra e ir invirtiendo íntegramente el dinero ganado de esas fuentes al pago de la deuda.